Założenie funduszu inwestycyjnego w Polsce to przedsięwzięcie o dużej złożoności, wymagające dogłębnej wiedzy i znacznych zasobów. Ten artykuł stanowi kompleksowy przewodnik, który rozwieje Twoje wątpliwości dotyczące aspektów prawnych, proceduralnych, finansowych i organizacyjnych, wskazując drogę od pomysłu do uruchomienia działalności inwestycyjnej.

Założenie funduszu inwestycyjnego w Polsce to złożony proces kluczowe informacje na start

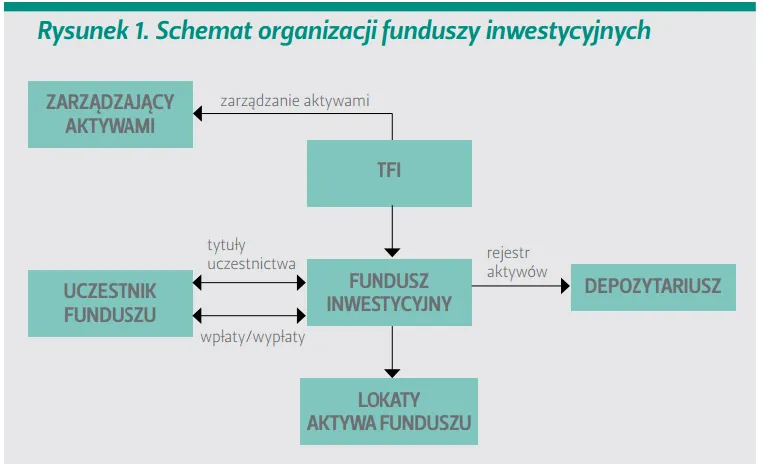

- Fundusze inwestycyjne nie posiadają osobowości prawnej i są tworzone oraz zarządzane przez Towarzystwa Funduszy Inwestycyjnych (TFI).

- Zarówno utworzenie TFI, jak i funduszu wymaga uzyskania zezwolenia od Komisji Nadzoru Finansowego (KNF).

- Minimalny kapitał zakładowy TFI to równowartość 125 000 euro, ale realne koszty założenia funduszu to setki tysięcy, a nawet miliony złotych.

- Alternatywną, lżejszą regulacyjnie formą jest Alternatywna Spółka Inwestycyjna (ASI), przeznaczona dla węższego grona profesjonalnych inwestorów.

- Proces uzyskania zezwolenia KNF jest długotrwały (od kilku miesięcy do ponad roku) i wymaga spełnienia rygorystycznych wymogów, w tym dotyczących kwalifikacji zarządzających ("Fit & Proper").

- Istnieje możliwość współpracy z istniejącym TFI w modelu "White Label", co może być "drogą na skróty".

Fundusze są tworzone, zarządzane i reprezentowane przez Towarzystwa Funduszy Inwestycyjnych (TFI), które są spółkami akcyjnymi. To właśnie TFI jest jedynym podmiotem uprawnionym do tworzenia funduszy inwestycyjnych w Polsce. Zatem, jeśli myślisz o własnym funduszu, musisz albo założyć własne TFI, albo nawiązać współpracę z już istniejącym.

W Polsce istnieją dwie główne ścieżki tworzenia podmiotów inwestycyjnych. Pierwsza to klasyczny fundusz inwestycyjny (Otwarty, Specjalistyczny Otwarty lub Zamknięty), który jest tworzony przez TFI i podlega rygorystycznym regulacjom. Druga to Alternatywna Spółka Inwestycyjna (ASI), która stanowi lżejszą regulacyjnie alternatywę, przeznaczoną jednak dla węższego grona inwestorów, często działających w obszarze private equity czy venture capital.-

Klasyczny fundusz (FIO/FIZ):

- Tworzony i zarządzany przez TFI (spółka akcyjna).

- Podlega pełnemu nadzorowi KNF.

- Dla szerokiego grona inwestorów (FIO) lub kwalifikowanych/profesjonalnych (FIZ).

- Wysokie wymogi kapitałowe i proceduralne.

-

Alternatywna Spółka Inwestycyjna (ASI):

- Może być zarządzana zewnętrznie (przez zarządzającego ASI z zezwoleniem KNF) lub wewnętrznie (spółka kapitałowa, która sama jest ASI).

- Lżejsze regulacje, ale nadal nadzór KNF.

- Dla profesjonalnych inwestorów, często w projektach private equity/venture capital.

- Niższe progi wejścia i koszty niż TFI, ale nadal znaczące.

Niezależnie od wybranej ścieżki, kluczową rolę w całym procesie odgrywa Komisja Nadzoru Finansowego (KNF). To właśnie KNF wydaje zezwolenia zarówno na utworzenie TFI, jak i na utworzenie samego funduszu. Postępowanie licencyjne jest długotrwałe, sformalizowane i wymaga spełnienia szeregu rygorystycznych wymogów. KNF dba o bezpieczeństwo rynku i inwestorów, co przekłada się na wysokie standardy, które trzeba spełnić.

Jak krok po kroku założyć klasyczny fundusz inwestycyjny

Pierwszym i fundamentalnym krokiem jest decyzja o tym, czy chcesz założyć własne Towarzystwo Funduszy Inwestycyjnych (TFI), czy też nawiązać współpracę z już istniejącym podmiotem. Pamiętaj, że TFI jest jedynym podmiotem uprawnionym do tworzenia i zarządzania funduszami inwestycyjnymi w Polsce. Założenie własnego TFI to proces kapitałochłonny i czasochłonny, ale daje pełną kontrolę nad działalnością.

- Statut funduszu: To kluczowy dokument, który musi być precyzyjnie przygotowany. Określa on między innymi cel inwestycyjny funduszu, jego politykę inwestycyjną, rodzaje papierów wartościowych i innych aktywów, w które fundusz będzie lokował środki, a także prawa i obowiązki uczestników funduszu.

- Prospekt informacyjny: Dokument przedstawiający szczegółowe informacje o funduszu, jego strategii, ryzykach, opłatach i innych istotnych aspektach dla potencjalnych inwestorów.

- Dane osób zarządzających: KNF wymaga przedstawienia szczegółowych danych o osobach, które będą zasiadać w zarządzie TFI oraz tych, które będą zarządzać portfelem funduszu. Muszą one spełniać wymogi "Fit & Proper", czyli wykazać się odpowiednimi kwalifikacjami, doświadczeniem, reputacją i niekaralnością.

- Opis strategii inwestycyjnej: Szczegółowe przedstawienie, w co i jak fundusz będzie inwestował, w tym polityka dywersyfikacji aktywów.

- Procedury wewnętrzne: Należy opisać szereg procedur, takich jak zarządzanie ryzykiem, przeciwdziałanie praniu pieniędzy (AML), zarządzanie konfliktami interesów, zasady wyceny aktywów czy polityka wynagrodzeń.

Statut funduszu jest jego konstytucją. To dokument, który musi być niezwykle precyzyjny i zgodny z obowiązującymi przepisami. Określa on nie tylko cel i politykę inwestycyjną, ale także precyzuje, w jakie rodzaje papierów wartościowych i inne aktywa fundusz może lokować środki, a także jakie są prawa i obowiązki jego uczestników. Błędy w statucie mogą skutkować odmową zezwolenia przez KNF.

Każdy fundusz inwestycyjny musi zawrzeć umowę z depozytariuszem. Najczęściej jest nim bank, który pełni rolę strażnika aktywów funduszu. Depozytariusz nie tylko przechowuje te aktywa, ale także kontroluje zgodność działalności funduszu z prawem i jego statutem, co stanowi ważny element systemu bezpieczeństwa dla inwestorów. Wybór odpowiedniego depozytariusza i negocjowanie warunków umowy to istotny etap procesu.

Cały proces licencyjny w KNF jest, jak wspomniałem, długotrwały i sformalizowany. Moje doświadczenie pokazuje, że może on trwać od kilku miesięcy do ponad roku. Czas ten zależy od wielu czynników, w tym od kompletności i jakości złożonego wniosku, skomplikowania planowanej działalności funduszu oraz obłożenia pracą samej Komisji. Warto uzbroić się w cierpliwość i zadbać o perfekcyjne przygotowanie dokumentacji.

Twarde realia biznesu funduszy: wymogi, które trzeba spełnić

Zakładając TFI, musisz liczyć się z koniecznością posiadania odpowiedniego kapitału. Minimalny kapitał zakładowy TFI wynosi równowartość 125 000 euro. Jednak w praktyce KNF często wymaga wyższego kapitału, adekwatnego do skali i złożoności planowanej działalności. Co więcej, środki na pokrycie tego kapitału muszą pochodzić z legalnych i udokumentowanych źródeł, co jest skrupulatnie weryfikowane. Całkowite koszty założenia funduszu, uwzględniające opłaty prawne, skarbowe, koszty przygotowania dokumentacji, wynagrodzenie depozytariusza oraz bieżące koszty operacyjne, to często setki tysięcy, a nawet miliony złotych.- Opłaty prawne i doradcze: Koszty związane z przygotowaniem dokumentacji, wniosków do KNF, statutów, prospektów.

- Opłaty skarbowe: Od wniosków i zezwoleń.

- Kapitał zakładowy TFI: Minimalnie 125 000 EUR, często więcej.

- Koszty depozytariusza: Opłaty za przechowywanie aktywów i kontrolę.

- Koszty audytu: Obowiązkowe audyty funduszu i TFI.

- Koszty operacyjne TFI: Wynagrodzenia dla zespołu, utrzymanie biura, systemy IT, compliance.

- Koszty marketingowe: Promocja funduszu i pozyskiwanie inwestorów.

KNF bardzo szczegółowo weryfikuje osoby, które mają zasiadać w zarządzie TFI oraz te odpowiedzialne za zarządzanie portfelem funduszu. Procedura "Fit & Proper" ma na celu sprawdzenie ich doświadczenia zawodowego, wykształcenia, reputacji i niekaralności. Jest to niezwykle ważny element, który ma zapewnić, że funduszami zarządzają osoby kompetentne i godne zaufania. Przygotowanie do tej weryfikacji wymaga zebrania obszernej dokumentacji i często rozmów z przedstawicielami KNF.

Oprócz wymogów kapitałowych i personalnych, KNF kładzie duży nacisk na posiadanie przez TFI odpowiedniej struktury organizacyjnej oraz szczegółowych procedur wewnętrznych. Mowa tu o systemach zarządzania ryzykiem, procedurach przeciwdziałania praniu pieniędzy i finansowaniu terroryzmu (AML/CFT), zasadach wyceny aktywów, czy polityce zarządzania konfliktami interesów. Wszystkie te elementy muszą być szczegółowo opisane we wniosku i wdrożone w praktyce, aby zapewnić transparentność i bezpieczeństwo działania funduszu.

Alternatywna Spółka Inwestycyjna (ASI) prostsza droga dla wybranych

Alternatywna Spółka Inwestycyjna (ASI) to forma, która w ostatnich latach zyskała na popularności, oferując lżejsze regulacje w porównaniu do klasycznych funduszy inwestycyjnych. ASI może być zarządzana zewnętrznie przez zarządzającego ASI, który wymaga zezwolenia KNF lub wewnętrznie, gdy sama spółka kapitałowa jest ASI. To elastyczniejsze rozwiązanie, choć nadal podlegające nadzorowi Komisji.

- Lżejsze regulacje: Mniej rygorystyczne wymogi niż dla TFI, choć nadal wymagana jest rejestracja w KNF.

- Elastyczność zarządzania: Możliwość zarządzania zewnętrznego (przez licencjonowanego zarządzającego ASI) lub wewnętrznego.

- Dla profesjonalnych inwestorów: Przeznaczona dla węższego grona, często z wyższym progiem wejścia.

- Fokus na konkretne projekty: Idealna dla inwestycji w startupy, nieruchomości, private equity/venture capital, czy inne niepłynne aktywa.

- Niższe koszty początkowe: Zazwyczaj niższe niż założenie pełnoprawnego TFI.

ASI jest idealnym rozwiązaniem dla projektów typu private equity czy venture capital, inwestycji w startupy, nieruchomości, czy inne niepłynne aktywa. Jest to forma dedykowana dla profesjonalnych inwestorów, którzy są w stanie zaakceptować wyższy próg wejścia i specyfikę inwestycji w mniej płynne aktywa. Jeśli Twoja strategia inwestycyjna skupia się na tego typu przedsięwzięciach, ASI może okazać się znacznie bardziej efektywną drogą.

Procedura rejestracji ASI w rejestrze KNF jest zdecydowanie prostsza i krótsza niż uzyskanie pełnego zezwolenia na TFI. Nie oznacza to jednak, że jest całkowicie pozbawiona wymogów i potencjalnych pułapek regulacyjnych. Nadal należy spełnić określone kryteria, złożyć odpowiednią dokumentację i przejść weryfikację KNF, choć zakres tej weryfikacji jest węższy. Warto jednak pamiętać, że uproszczenia dotyczą głównie aspektów formalnych, a nie merytorycznych odpowiedzialność za zarządzanie środkami inwestorów pozostaje wysoka.

Koszty i ryzyka: co musisz wiedzieć przed założeniem funduszu

Poza początkowym kapitałem i opłatami licencyjnymi, prowadzenie funduszu inwestycyjnego wiąże się z szeregiem bieżących kosztów operacyjnych. To aspekt, który często bywa niedoszacowany na etapie planowania, a który ma kluczowe znaczenie dla rentowności przedsięwzięcia. Musisz być przygotowany na stałe wydatki, które będą obciążać wyniki funduszu i TFI.

- Opłaty dla depozytariusza: Zazwyczaj naliczane procentowo od wartości aktywów funduszu.

- Koszty audytu: Regularne, obowiązkowe audyty finansowe i operacyjne.

- Koszty prawne i compliance: Bieżące doradztwo prawne, aktualizacje dokumentacji, monitorowanie zgodności z przepisami.

- Koszty administracyjne i operacyjne: Utrzymanie biura, systemy IT, licencje na oprogramowanie, ubezpieczenia.

- Wynagrodzenia dla zespołu: Zarządzający, analitycy, specjaliści ds. ryzyka, compliance, back-office.

- Koszty marketingowe i dystrybucyjne: Pozyskiwanie nowych inwestorów, tworzenie materiałów promocyjnych.

W biznesie funduszy inwestycyjnych reputacja to waluta. Ryzyka reputacyjne i rynkowe są nieodłącznym elementem tej działalności. Utrata zaufania inwestorów, negatywne doniesienia medialne czy słabe wyniki inwestycyjne mogą szybko podważyć pozycję funduszu na rynku. Dlatego tak kluczowe jest budowanie transparentności, rzetelności i konsekwencji w działaniu. W moim doświadczeniu, długoterminowy sukces funduszu opiera się na zaufaniu, które buduje się latami, a traci w jednej chwili.

Droga na skróty? Model "White Label" jako alternatywa

Jeśli wizja zakładania własnego TFI wydaje się zbyt skomplikowana lub kapitałochłonna, istnieje interesująca alternatywa: model "White Label". Polega on na nawiązaniu współpracy z istniejącym Towarzystwem Funduszy Inwestycyjnych, które udostępnia swoją licencję, infrastrukturę operacyjną i doświadczenie do zarządzania funduszem, który Ty tworzysz i promujesz pod własną marką. To tak, jakbyś wynajmował gotową platformę do prowadzenia własnego biznesu funduszowego.

-

Zalety:

- Szybszy start: Znacznie skraca czas wejścia na rynek, ponieważ nie musisz przechodzić przez cały proces licencyjny KNF dla TFI.

- Niższe początkowe koszty: Omijasz wydatki związane z kapitałem zakładowym TFI i budową całej infrastruktury od podstaw.

- Dostęp do doświadczenia i infrastruktury: Korzystasz z gotowych systemów IT, procedur compliance, zespołu back-office i wiedzy eksperckiej doświadczonego TFI.

- Mniejsze ryzyko regulacyjne: Część odpowiedzialności regulacyjnej spoczywa na partnerze "White Label".

-

Wady:

- Mniejsza kontrola: Masz ograniczoną kontrolę nad niektórymi aspektami operacyjnymi i administracyjnymi, które pozostają w gestii TFI.

- Uzależnienie od partnera: Jesteś zależny od usług i polityki TFI, co może wpływać na elastyczność działania.

- Podział zysków: Musisz dzielić się przychodami z TFI, co wpływa na Twoją marżę.

- Potencjalne konflikty interesów: Mogą pojawić się w przypadku, gdy TFI zarządza wieloma funduszami.

Model "White Label" jest szczególnie korzystną alternatywą dla mniejszych podmiotów, startupów, czy zespołów zarządzających, które chcą szybko wejść na rynek, nie ponosząc pełnych kosztów i ryzyka związanego z zakładaniem własnego TFI. Pozwala to skupić się na tym, co najważniejsze strategii inwestycyjnej i pozyskiwaniu kapitału, jednocześnie korzystając z ugruntowanej pozycji i licencji doświadczonego partnera. To pragmatyczne podejście, które może otworzyć drzwi do świata funduszy inwestycyjnych dla wielu ambitnych projektów.