W dzisiejszym świecie finansów, gdzie dostęp do kapitału jest na wyciągnięcie ręki, często spotykamy się z dwoma kluczowymi terminami: kredyt i pożyczka. Choć w mowie potocznej używamy ich zamiennie, ich prawna i praktyczna natura znacząco się różni. Zrozumienie tych fundamentalnych różnic jest absolutnie kluczowe do podjęcia świadomej i korzystnej decyzji finansowej, idealnie dopasowanej do Twoich indywidualnych potrzeb.

Kredyt jest tańszy na duże kwoty, a pożyczka szybsza na małe wydatki poznaj różnice

- Kto udziela: Kredytu może udzielić wyłącznie bank lub SKOK (na podstawie Prawa bankowego), a pożyczki każda osoba fizyczna lub firma (zgodnie z Kodeksem cywilnym).

- Koszty: Kredyty bankowe mają zazwyczaj niższe RRSO, ale więcej opłat dodatkowych. Pożyczki pozabankowe często cechuje wyższe RRSO, ale oferują promocje, np. "pierwsza pożyczka za darmo".

- Weryfikacja: Banki rygorystycznie sprawdzają zdolność kredytową w BIK. Firmy pożyczkowe mają uproszczone formalności i szybszy proces decyzyjny.

- Cel finansowania: Kredyt często jest celowy (np. hipoteczny, samochodowy), podczas gdy środki z pożyczki można przeznaczyć na dowolny cel.

Czym tak naprawdę różni się kredyt od pożyczki?

Z mojego doświadczenia wiem, że wiele osób używa terminów "kredyt" i "pożyczka" zamiennie, nie zdając sobie sprawy, że w świetle prawa są to dwa odmienne produkty finansowe. To rozróżnienie nie jest tylko kwestią semantyki ma ono fundamentalne znaczenie dla Twoich praw, obowiązków oraz warunków, na jakich otrzymujesz pieniądze. Kluczowe różnice wynikają bezpośrednio z regulacji prawnych: kredyty są regulowane przez Prawo bankowe, natomiast pożyczki przez Kodeks cywilny.

Prawo bankowe kontra Kodeks cywilny: fundament, który musisz zrozumieć

Abyś mógł w pełni zrozumieć, z czym masz do czynienia, przygotowałem zestawienie najważniejszych różnic prawnych i praktycznych:

| Cecha | Kredyt bankowy | Pożyczka |

|---|---|---|

| Podstawa prawna | Ustawa Prawo bankowe | Kodeks cywilny (dla konsumentów także Ustawa o kredycie konsumenckim) |

| Kto może udzielić | Wyłącznie banki i Spółdzielcze Kasy Oszczędnościowo-Kredytowe (SKOK-i) | Dowolna osoba fizyczna lub instytucja (np. firma pożyczkowa) |

| Forma umowy | Zawsze pisemna, pod rygorem nieważności | Powyżej 1000 zł wymaga formy dokumentowej (np. e-mail, SMS), poniżej dowolna |

| Odpłatność | Zawsze odpłatny (odsetki, prowizje) | Może być odpłatna lub nieodpłatna (w praktyce firmy pożyczkowe zawsze pobierają opłaty) |

Ile to naprawdę kosztuje? Porównujemy koszty kredytu i pożyczki

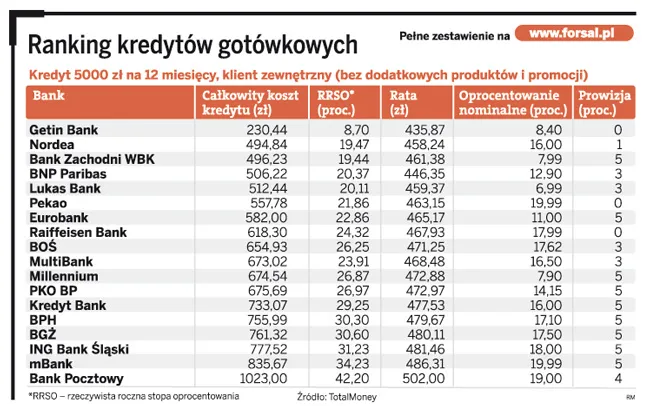

Kiedy decydujesz się na jakiekolwiek finansowanie, koszty są jednym z najważniejszych czynników, które należy wziąć pod uwagę. Nie wystarczy spojrzeć tylko na oprocentowanie. Zawsze powtarzam moim klientom: patrz na RRSO Rzeczywistą Roczną Stopę Oprocentowania. To właśnie RRSO jest najlepszym wskaźnikiem do porównywania ofert, ponieważ uwzględnia wszystkie koszty związane z pożyczeniem pieniędzy, a nie tylko nominalne oprocentowanie.

Kredyt bankowy: prowizja, odsetki i ubezpieczenie

W przypadku kredytów bankowych, całkowity koszt składa się z kilku elementów, które musisz wziąć pod uwagę:

- Odsetki: To podstawowa opłata za pożyczenie pieniędzy, naliczana od pożyczonej kwoty.

- Prowizja za udzielenie kredytu: Jednorazowa opłata pobierana przez bank za samo uruchomienie kredytu. Może być doliczona do kwoty kredytu lub pobrana z góry.

- Ewentualne ubezpieczenia: Banki często oferują, a czasem wręcz wymagają, dodatkowych ubezpieczeń, np. na życie, od utraty pracy czy ubezpieczenia pomostowego przy kredycie hipotecznym. Te koszty znacząco podnoszą RRSO.

- Inne opłaty dodatkowe: Mogą to być opłaty za rozpatrzenie wniosku, wcześniejszą spłatę (choć obecnie często jest to darmowe), czy opłaty za prowadzenie konta, jeśli jest ono wymagane do obsługi kredytu.

Pułapka "pierwszej pożyczki za darmo" na co uważać?

Rynek pożyczek pozabankowych kusi często atrakcyjną promocją: "pierwsza pożyczka za darmo". Brzmi to świetnie, prawda? I faktycznie, jest to korzystne rozwiązanie, ale tylko pod jednym warunkiem: musisz spłacić pożyczkę w terminie. W takiej sytuacji RRSO wynosi 0%, co oznacza, że oddajesz dokładnie tyle, ile pożyczyłeś.

Pamiętaj jednak, że jeśli spóźnisz się ze spłatą choćby o jeden dzień, koszty mogą drastycznie wzrosnąć. Firmy pożyczkowe naliczają wówczas wysokie odsetki za opóźnienie, opłaty windykacyjne i inne kary, które mogą sprawić, że pierwotnie "darmowa" pożyczka stanie się bardzo droga.

Jak ocenią twoje finanse? Zdolność kredytowa w banku i firmie pożyczkowej

Zdolność kredytowato nic innego jak Twoja zdolność do spłaty zaciągniętego zobowiązania wraz z odsetkami w określonych terminach. Dla każdej instytucji finansowej jest to kluczowy wskaźnik ryzyka. Sposób, w jaki banki i firmy pożyczkowe oceniają Twoje finanse, to jedna z fundamentalnych różnic między tymi dwoma rodzajami finansowania, o czym zawsze informuję moich klientów.

Rygorystyczna weryfikacja w banku i rola BIK

Banki podchodzą do oceny zdolności kredytowej z dużą rygorystycznością. Proces weryfikacji jest szczegółowy i wieloetapowy. Banki dokładnie analizują Twoją historię kredytową w Biurze Informacji Kredytowej (BIK), gdzie sprawdzają, czy spłacałeś swoje poprzednie zobowiązania terminowo. Analizują również bazy dłużników, takie jak Krajowy Rejestr Długów (KRD) czy ERIF. Oprócz tego, banki biorą pod uwagę:

- wysokość i źródło Twoich dochodów,

- rodzaj umowy o pracę (np. na czas nieokreślony jest preferowana),

- wysokość stałych wydatków (czynsz, rachunki, inne kredyty),

- liczbę osób na utrzymaniu.

Dobra historia w BIK jest kluczowa do uzyskania kredytu na dobrych warunkach, a każda negatywna informacja może skutkować odmową lub gorszymi warunkami.

Uproszczone procedury w firmach pożyczkowych

Firmy pożyczkowe, zwłaszcza te oferujące chwilówki, mają zazwyczaj znacznie bardziej liberalne podejście do weryfikacji klienta. Choć one również sprawdzają bazy dłużników i historię kredytową (często również BIK), ich kryteria są często mniej restrykcyjne niż w bankach. Oznacza to, że osoby z niższym dochodem, mniej stabilnym zatrudnieniem, a nawet z drobnymi opóźnieniami w historii kredytowej, mają większe szanse na uzyskanie pożyczki. Ta większa dostępność i szybkość decyzyjna wiąże się jednak z potencjalnie wyższym kosztem finansowania.

Czy chwilówki psują historię kredytową?

To bardzo ważne pytanie, które często słyszę. Odpowiedź brzmi: tak, pożyczki pozabankowe (chwilówki) wpływają na Twoją zdolność kredytową w banku. Firmy pożyczkowe, podobnie jak banki, mają obowiązek raportowania informacji o zaciągniętych i spłacanych zobowiązaniach do BIK. Oznacza to, że każda chwilówka, którą zaciągniesz, będzie widoczna w Twojej historii kredytowej.

Częste korzystanie z pożyczek pozabankowych, zwłaszcza w krótkich odstępach czasu, może być negatywnym sygnałem dla banku. Może to świadczyć o problemach z zarządzaniem finansami lub o tym, że Twoje dochody nie wystarczają na pokrycie bieżących wydatków. W konsekwencji, przy ubieganiu się o duży kredyt, np. hipoteczny, bank może odmówić udzielenia finansowania lub zaoferować mniej korzystne warunki, nawet jeśli chwilówki były spłacane terminowo.

Kredyt czy pożyczka? Sprawdź, co wybrać w konkretnej sytuacji

Decyzja między kredytem a pożyczką powinna zawsze być podyktowana Twoją indywidualną sytuacją i celem finansowania. Jako ekspert, zawsze podkreślam, że nie ma jednego uniwersalnego rozwiązania. Poniżej przedstawiam kilka typowych scenariuszy i moje rekomendacje:

| Sytuacja | Rekomendowane rozwiązanie | Uzasadnienie |

|---|---|---|

| Nagły wydatek 2000 zł na naprawę auta | Pożyczka pozabankowa (chwilówka) | Szybka decyzja i wypłata środków (nawet w 15 minut), minimum formalności. Możliwość skorzystania z promocji "pierwsza pożyczka za darmo" przy terminowej spłacie. Idealne na małe, nieprzewidziane wydatki. |

| Remont mieszkania za 30 000 zł | Kredyt gotówkowy w banku | Niższe RRSO w porównaniu do pożyczek pozabankowych, dłuższy okres spłaty (nawet do 10-12 lat), co przekłada się na niższe miesięczne raty. Banki oferują większe kwoty i stabilniejsze warunki. |

| Zakup nowego sprzętu AGD za 5000 zł | Kredyt gotówkowy w banku lub pożyczka ratalna | Kredyt bankowy będzie zazwyczaj tańszy, jeśli masz dobrą zdolność kredytową. Pożyczka ratalna to dobra alternatywa dla osób z mniejszą zdolnością, ale musisz liczyć się z wyższym kosztem całkowitym. Warto porównać RRSO obu opcji. |

Przeczytaj również: Pożyczki jak Vivus: Gdzie darmowa chwilówka i na co uważać?

Jak szybko otrzymasz pieniądze? Porównanie formalności i czasu

Szybkość dostępu do środków to kolejny kluczowy czynnik, który często decyduje o wyborze między kredytem a pożyczką. Kiedy potrzebujesz pieniędzy "na wczoraj", każda godzina ma znaczenie. Oto porównanie formalności i czasu oczekiwania:

| Cecha | Kredyt w banku | Pożyczka online |

|---|---|---|

| Wymagane dokumenty | Dowód osobisty, zaświadczenie o dochodach (lub wyciąg z konta), często inne dokumenty (np. umowa o pracę, PIT). | Dowód osobisty, dane konta bankowego (do weryfikacji), czasem podstawowe informacje o dochodach. |

| Czas oczekiwania na decyzję | Od kilku godzin do kilku dni roboczych, w zależności od kwoty i złożoności wniosku. | Kilka do kilkunastu minut (automatyczna weryfikacja). |

| Czas otrzymania środków na konto | Zazwyczaj 1-2 dni robocze po podpisaniu umowy i pozytywnej decyzji. | Nawet w 15 minut (przelew ekspresowy), często tego samego dnia, w zależności od banku. |