Otwarte Fundusze Emerytalne (OFE) to inwestycyjny filar Twojej przyszłej emerytury.

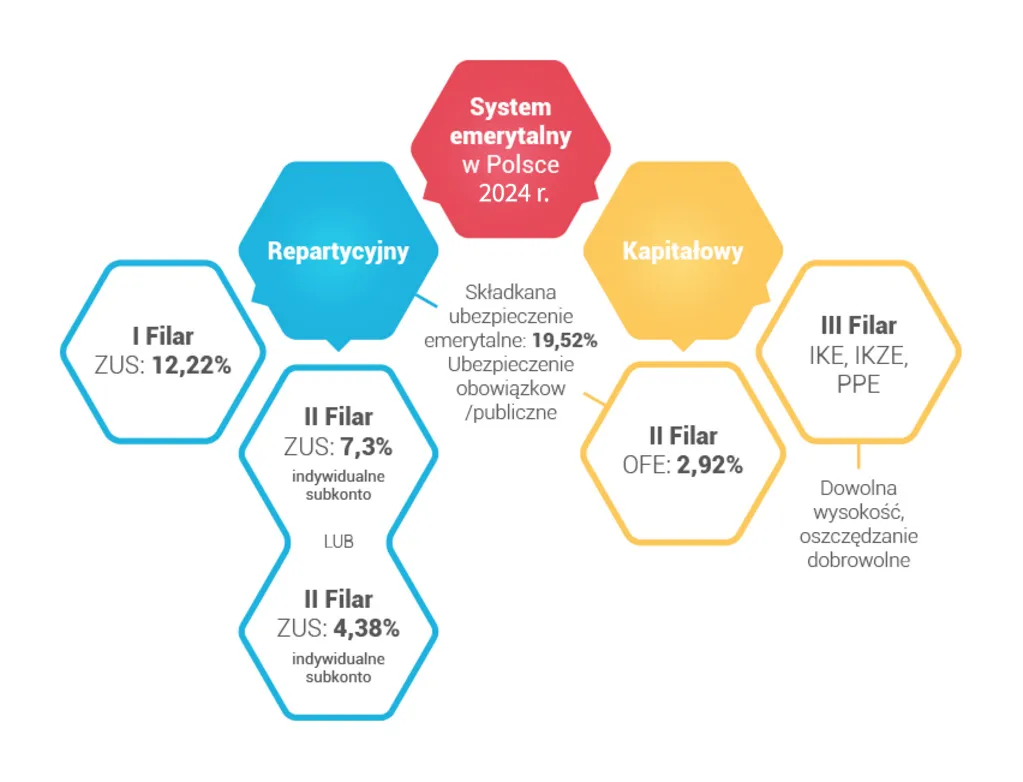

- OFE stanowią część II filaru polskiego systemu emerytalnego, gromadząc i inwestując część obowiązkowej składki emerytalnej na rynku kapitałowym.

- Do OFE trafia 2,92% Twojej składki emerytalnej, a pozostała część dzielona jest między subkonto i konto główne w ZUS.

- Członkostwo w OFE jest dobrowolne dla osób urodzonych po 1968 roku, a decyzję można podjąć w ciągu 4 miesięcy od pierwszej pracy lub w tzw. okienkach transferowych (co 4 lata).

- Główna różnica między OFE a ZUS to aktywne inwestowanie środków przez OFE (potencjalnie wyższy zysk, ale i ryzyko) w przeciwieństwie do waloryzacji składek przez ZUS.

- Środki zgromadzone w OFE oraz na subkoncie w ZUS podlegają dziedziczeniu.

- Mechanizm „suwaka bezpieczeństwa” chroni oszczędności na 10 lat przed emeryturą, stopniowo przenosząc je z OFE na subkonto w ZUS.

OFE: Drugi filar emerytury i jego rola

Otwarty Fundusz Emerytalny (OFE) to istotny element drugiego filara polskiego systemu emerytalnego, zarządzany przez Powszechne Towarzystwo Emerytalne (PTE). Jego podstawowym celem jest gromadzenie części obowiązkowej składki emerytalnej i jej aktywne inwestowanie na rynku kapitałowym, co ma na celu pomnażanie przyszłych świadczeń. Mimo że reforma z 2014 roku znacząco ograniczyła rolę OFE, przenosząc obligacje skarbowe do ZUS, fundusze te nadal działają i zarządzają aktywami o wartości przekraczającej 200 miliardów złotych.

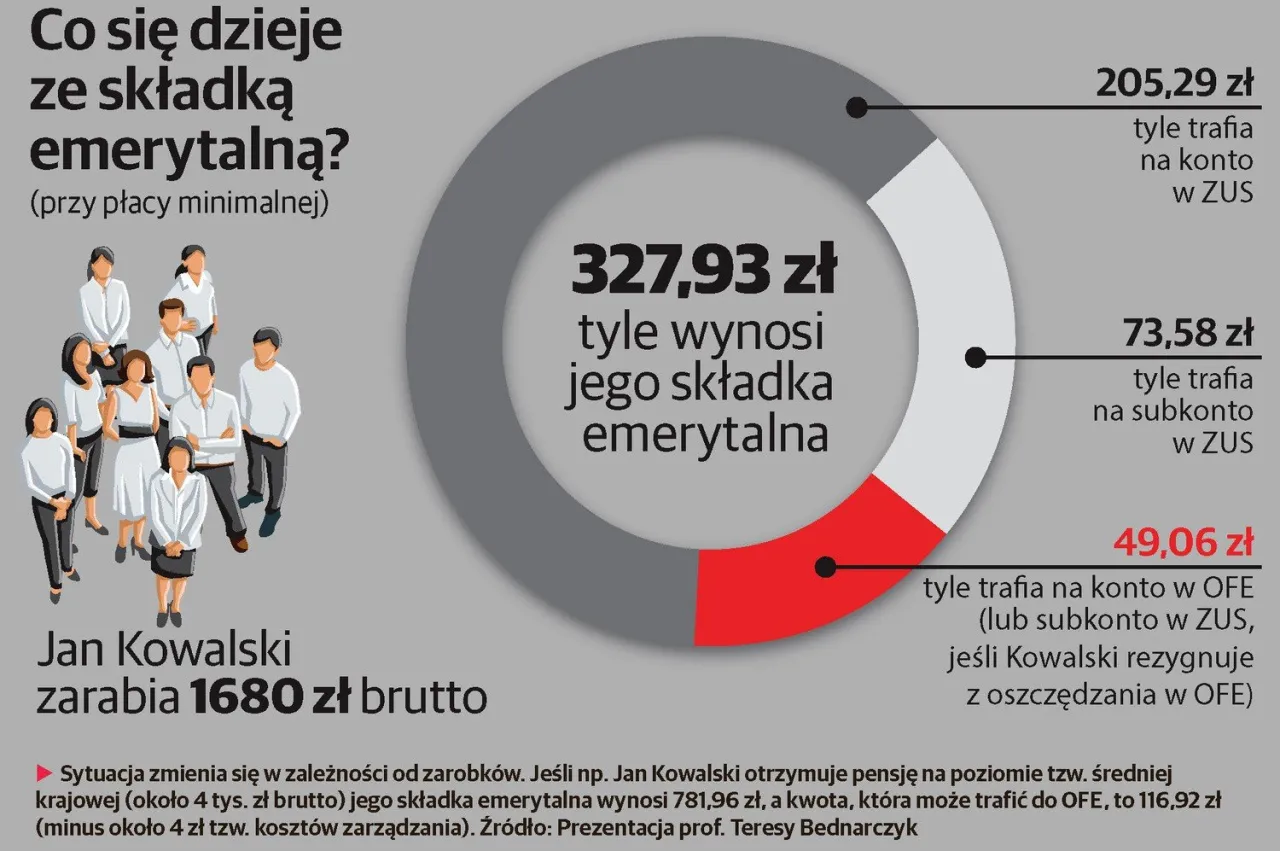

W przypadku członków OFE, składka emerytalna wynosząca 19,52% podstawy wymiaru jest dzielona w następujący sposób: 2,92% trafia do wybranego OFE, 4,38% na subkonto w ZUS, a pozostałe 12,22% na konto główne w ZUS. Dla osób, które nie zdecydowały się na przynależność do OFE, na subkonto w ZUS trafia 7,3% składki, a pozostałe 12,22% na konto główne w ZUS. ZUS jest odpowiedzialny za przekazywanie odpowiedniej części składki do wskazanego przez ubezpieczonego OFE. Rozumienie tego podziału jest kluczowe dla oceny, jak Twoje pieniądze pracują na Twoją przyszłą emeryturę.

OFE a ZUS: Kluczowe różnice dla Twojej emerytury

Kluczowa różnica między OFE a ZUS polega na sposobie zarządzania zgromadzonymi środkami. OFE aktywnie inwestuje powierzone składki, głównie w akcje i inne instrumenty finansowe na rynku kapitałowym. Taka strategia wiąże się z ryzykiem inwestycyjnym, ale jednocześnie stwarza potencjał do osiągnięcia wyższych zysków. Z kolei ZUS jedynie ewidencjonuje składki na koncie i subkoncie, a następnie waloryzuje je zgodnie z ustawowymi wskaźnikami, co zapewnia stabilność, ale nie oferuje możliwości dynamicznego wzrostu.

W kontekście bezpieczeństwa oszczędności, OFE, jako podmioty inwestujące na rynku kapitałowym, są narażone na wahania rynkowe i ryzyko inwestycyjne. Wartość środków w OFE może rosnąć lub maleć w zależności od koniunktury giełdowej. Natomiast środki zgromadzone w ZUS są objęte gwarancjami państwa, co oznacza, że ich wartość jest chroniona i poddawana jedynie waloryzacji, bez bezpośredniego ryzyka spadku wartości z powodu zmian na rynkach finansowych.

Ważną kwestią jest również dziedziczenie zgromadzonych środków. Pieniądze zgromadzone w OFE oraz na subkoncie w ZUS podlegają dziedziczeniu. W przypadku śmierci członka funduszu, połowa środków z okresu wspólności majątkowej przypada współmałżonkowi, a pozostała część jest wypłacana osobom uposażonym lub spadkobiercom ustawowym. Środki zgromadzone na głównym koncie w ZUS (I filar) co do zasady nie są dziedziczone. To istotny aspekt, który często jest pomijany w dyskusjach o systemie emerytalnym, a ma realne znaczenie dla bezpieczeństwa finansowego rodziny.

Członkostwo w OFE: Kto może dołączyć i kiedy podjąć decyzję?

Przynależność do Otwartego Funduszu Emerytalnego jest dobrowolna i dotyczy osób urodzonych po 31 grudnia 1968 roku. Decyzję o przystąpieniu do OFE można podjąć w ciągu 4 miesięcy od daty rozpoczęcia pierwszej pracy. Jest to kluczowy moment, ponieważ brak aktywnej decyzji w tym terminie oznacza, że cała składka emerytalna zostanie automatycznie przekazana na konto i subkonto w ZUS.

Dla osób, które nie podjęły decyzji w początkowym okresie lub chcą zmienić swoją przynależność, istnieją tzw. „okienka transferowe”. Są to specjalne okresy, które odbywają się co cztery lata (ostatnie miało miejsce w 2024 roku, następne jest planowane na 2028 rok), podczas których można zdecydować o przekazywaniu części składki do OFE lub rezygnacji z członkostwa. Aby sprawdzić, czy należysz do OFE i gdzie znajduje się Twój rachunek, możesz skorzystać z Platformy Usług Elektronicznych (PUE) ZUS, gdzie dostępne są informacje o Twoich kontach emerytalnych. Zawsze zachęcam do regularnego sprawdzania stanu swoich kont emerytalnych, aby mieć pełną kontrolę nad przyszłością finansową.

Suwak bezpieczeństwa w OFE: Ochrona oszczędności przed emeryturą

„Suwak bezpieczeństwa” to automatyczny mechanizm mający na celu ochronę zgromadzonych środków w OFE przed ryzykiem rynkowym w kluczowym okresie przed osiągnięciem wieku emerytalnego. Uruchamia się on na 10 lat przed osiągnięciem przez członka OFE wieku emerytalnego. Polega na stopniowym, comiesięcznym transferowaniu środków zgromadzonych w OFE na subkonto w ZUS. W tym okresie ZUS również przestaje przekazywać nowe składki do OFE, kierując je bezpośrednio na subkonto.

Działanie „suwaka bezpieczeństwa” ma istotne konsekwencje dla strategii inwestycyjnej. Oznacza to, że na ostatniej prostej do emerytury Twoje oszczędności są stopniowo wycofywane z aktywnego inwestowania na rynku kapitałowym i przenoszone do ZUS, gdzie podlegają waloryzacji. Celem jest zminimalizowanie ryzyka znaczących strat tuż przed momentem przejścia na emeryturę, zapewniając większą stabilność wartości zgromadzonego kapitału. Z mojej perspektywy to bardzo rozsądne rozwiązanie, które chroni przyszłych emerytów przed nieprzewidzianymi zawirowaniami na giełdzie.

Dziedziczenie środków z OFE: Co warto wiedzieć?

Środki zgromadzone w Otwartym Funduszu Emerytalnym oraz na subkoncie w ZUS podlegają dziedziczeniu, co stanowi ważny element bezpieczeństwa finansowego dla Twoich bliskich. W przypadku śmierci członka funduszu, połowa środków zgromadzonych w OFE i na subkoncie ZUS, które przypada na okres wspólności majątkowej, trafia do współmałżonka zmarłego. Pozostała część środków jest wypłacana osobom uposażonym wskazanym przez członka funduszu, a w przypadku ich braku spadkobiercom ustawowym.

Procedura odzyskiwania środków po zmarłym członku funduszu wymaga kontaktu zarówno z odpowiednim OFE, jak i z Zakładem Ubezpieczeń Społecznych. Należy złożyć wniosek wraz z wymaganymi dokumentami, takimi jak akt zgonu, dokumenty potwierdzające pokrewieństwo lub uposażenie, a także dokumenty dotyczące wspólności majątkowej w przypadku współmałżonka. OFE i ZUS po weryfikacji dokumentów dokonują wypłaty należnych środków. Warto pamiętać o wskazaniu uposażonych, aby uprościć i przyspieszyć ten proces dla swoich bliskich.

Opłaty w OFE: Ile kosztuje zarządzanie Twoimi oszczędnościami?

Funkcjonowanie Otwartych Funduszy Emerytalnych wiąże się z pobieraniem określonych opłat, które pokrywają koszty zarządzania i inwestowania środkami. Jedną z nich jest opłata od każdej wpłacanej składki. Fundusze mają prawo pobierać maksymalnie 1,75% od każdej składki, która trafia do OFE. Oznacza to, że część Twojej składki emerytalnej jest potrącana na pokrycie kosztów operacyjnych funduszu, zanim zostanie zainwestowana.

Drugim rodzajem opłaty jest opłata za zarządzanie aktywami. Jej wysokość jest regulowana ustawowo i zależy od wartości aktywów funduszu. Jest to stały koszt, który fundusz pobiera za pomnażanie Twoich oszczędności poprzez inwestowanie ich na rynku kapitałowym. Wysokość tej opłaty jest transparentna i podawana w regulaminach funduszy, co pozwala na porównanie kosztów między różnymi OFE. Zawsze polecam dokładne zapoznanie się z tabelami opłat, ponieważ nawet niewielkie różnice procentowe mogą mieć znaczący wpływ na ostateczną wartość zgromadzonych środków w długim terminie.

Przeczytaj również: Fundusz Solidarnościowy: Kto płaci, kto zyskuje? Kompletny poradnik

OFE dzisiaj i przyszłość: Czy warto w nim pozostać?

Pomimo reformy w 2014 roku, Otwarte Fundusze Emerytalne nadal odgrywają rolę w polskim systemie emerytalnym. Obecnie zarządzają one aktywami o wartości przekraczającej 200 miliardów złotych. Plany całkowitej likwidacji OFE i przekształcenia ich w Indywidualne Konta Emerytalne (IKE) zostały wstrzymane, a przyszłość systemu jest przedmiotem ciągłych dyskusji ekspertów, zwłaszcza w kontekście ewentualnych modyfikacji mechanizmu "suwaka bezpieczeństwa" i ogólnej stabilności systemu emerytalnego.

W obliczu kolejnych okienek transferowych, które pojawiają się co cztery lata, niezwykle ważne jest podjęcie świadomej decyzji dotyczącej pozostania w OFE lub przekazania wszystkich składek do ZUS. Decyzja ta powinna być oparta na indywidualnych preferencjach, ocenie ryzyka inwestycyjnego, aktualnej sytuacji rynkowej oraz potencjalnych zmianach legislacyjnych. Warto dokładnie przeanalizować warunki oferowane przez poszczególne fundusze oraz porównać je z alternatywą, jaką jest wyłącznie ZUS, aby zapewnić sobie jak najkorzystniejsze warunki na przyszłą emeryturę. Pamiętaj, że to Twoja emerytura i Twoja odpowiedzialność, by podjąć najlepszą dla siebie decyzję.